「シングルマザーの老後が悲惨って本当?」

「このまま老後を迎えて生活費が足りるか不安」

「シングルマザーが悲惨な老後を迎えないためにはどうしたらいい?」

シングルマザーとして忙しい毎日を送ってる中で、ふと老後の不安が頭をよぎることってありますよね。

普段の生活も大変なのに、将来の心配もあって押し潰されそうになる。

焦る気持ち、とてもわかります。でも、

今すぐ動けば、悲惨な老後を回避できるので安心してください。

最後まで読んでもらえれば、漠然とした不安から開放されて、今を楽しむ人生を送れるので一緒に頑張りましょう。

ken

kenはじめまして。

シンママの幸せを願う強さは世界一だと自負しているkenと申します。

なんとなく始めた部下のマネ活・婚活相談で、女子社員のモチベと業績が急上昇。

「女性の幸せ=仕事のパフォーマンスUP」に気づき、女性のマネ活&婚活論を日々研究中。

※クリックして好きなところから読めます

まずは悲惨な老後の回避策を知りたい!という方は下記から移動できます。

シングルマザーの老後が悲惨だと言われる理由

ネット検索で嫌なワードが出てくるよね・・

シングルマザーの老後ってそんなに悲惨なの?

まずは数字で現実を知っておこう。

後でちゃんと回避策があるから大丈夫だよ。

ネットの検索ワードで出てくる「シングルマザー 老後 悲惨」を見て不安になってる方も多いのではないでしょうか。

実際、月に1,000回も検索されてるワードなんです。※2024年7月現在

ここでは、なぜシングルマザーの老後が悲惨と言われるのかを解説していきます。

主な理由は下記5つです。

- 現役時代のフルタイム勤務が難しい

- 貧困率が高い

- 貯金ができていない

- 各種手当、税金控除は子供が独立するとなくなる

- 年金受給額に男女差がある

現役時代のフルタイム勤務が難しい

シングルマザーの老後が悲惨と言われる根本の原因は、現役時代にフルタイムで働くのが難しいからです。

シングルマザーがフルタイムで働くには、いろいろハードルがありますよね。

- そもそも正社員の就職先が見つかりにくい

- 仕事と子育てのワンオペで体力的にきつい

- 子供との時間を犠牲にしてしまう

結果的に、時間の融通がきくパート勤務にならざるを得ない状況です。

厚生労働省の「令和3年度全国ひとり親世帯等調査」でも、シングルマザーのパート比率の高さがわかります。

シングルマザーの就業状況:パート比率が高い

引用:厚生労働省「令和3年度全国ひとり親世帯等調査」

シングルマザーの就業状況 パート 38.8% 派遣社員 3.6% 正社員 48.8%

フルタイムで働けないことが、老後資金不足や年金額の低さにつながっています。

貧困率が高い

パート勤務は、シングルマザーの貧困率の高さに直結します。

正社員であっても、現在の日本では女性が平均年収を稼ぐのは至難の業です。

独立行政法人 労働政策研究・研究機構の発表によれば、シングルマザーの貧困率は5割を超えています。

母子世帯の貧困率:51.4%

引用:独立行政法人 労働政策研究・研究機構

※貧困の定義:世帯平均の半分に満たない所得

実際の収入を見ても、少ないのは明らかです。

厚生労働省の「2022(令和4)年 国民生活基礎調査の概況」を見ると、シングルマザーの年収は平均の半分以下しかありません。

母子世帯の平均所得:「児童のいる全世帯」の半分以下

引用:厚生労働省「2022(令和4)年 国民生活基礎調査の概況」

1年間の平均所得 児童のいる世帯 母子世帯 785.0万円 328.2万円

ギリギリの生活が、老後の資金作りをできなくしています。

貯金ができていない

多くのシングルマザーは、貯金ができていません。

貧困率が高いので当然とも言えます。

厚生労働省の「令和3年度 全国ひとり親世帯等調査」によれば、シングルマザーの4割は、貯金額が「50万円未満」です。

母子世帯の貯金額:「50 万円未満」が 39.8%で最も多い

引用:厚生労働省「令和3年度 全国ひとり親世帯等調査」

母子世帯の預貯金額 50 万円 未満 39.8% 50~100 万円未満 9.6% 100~200 万円未満 11.5% 200~300 万円未満 5.8% 300~400 万円未満 5.0% 400~500 万円未満 1.6% 500~700 万円未満 4.8% 700~1000 万円未満 2.5% 1000 万円 以上 5.8%

39.8%の中には、貯金0円のシングルマザーもいます。

頑張って作った貯金は、子供の学費でなくなってしまうのが実情なんですよね。

各種手当、税金控除は子供が指定年齢に達するとなくなる

シングルマザーへの各種手当は、子供が指定の年齢になると受けられなくなります。

養育費も原則20歳までしかもらえません。

子供が独立すれば教育費がかからなくなるとはいえ、手当がなくなって貯金が更に厳しくなるシングルマザーは多くいます。

母子世帯の各種手当:子供が指定年齢に達すると終了

| 各種手当の終了日 | |

| 児童扶養手当 | 高校卒業まで |

| 児童手当 | 中学校卒業まで |

| 住宅手当 | 20歳を迎えるまで |

| ひとり親家庭等医療費助成制度 | 高校卒業まで |

| 電車・バス・の割引 | 高校卒業まで |

| 水道料金の減免 | 高校卒業まで |

また、子供が就職して扶養から外れると、税金も上がります。

シングルマザーが受けている、2つの税金控除がなくなるからです。

母子世帯の税金控除:子供が扶養から外れると終了

| 子供が独立で終了する税金控除 | |

| ひとり親控除額 | 35万円/年間 |

| 扶養控除額 | 最大63万円/年間 ※子供1人当たり |

シングルマザーは、子供の成人、就職のタイミングで、手当や税金を加味した実収入が減ってしまいます。

老後資金を本格的に作っていく時期と重なるのが問題です。

年金受給額に男女差がある

年金受給額に男女差があるのも、シングルマザーの老後が厳しいと言われる理由です。

厚生労働省の「厚生年金保険・国民年金事業年報」(令和3年度)を見ても、女性の年金受給額は男性より低いことがわかります。

女性の平均年金月額:男性より低い

引用:厚生労働省「厚生年金保険・国民年金事業年報」(令和3年度)

平均年金月額 男性 女性 16万3,380円 10万4,686円

ただ、男女差があると言っても、年金の計算方法が違うわけではありません。

単純に、現役時代に稼ぐ金額が、男性より女性のほうが少ないからです。

正社員とパートなどの非正規雇用とでは、給料だけでなく年金額にも影響してきます。

シングルマザーが悲惨な老後を迎えないために必要なお金はいくら?

では、シングルマザーが老後に安心して暮すには、どれくらいのお金が必要なのでしょうか。

下記、2つの観点で解説します。

- シングルマザーの老後の生活費

- 老後を迎えるまでに必要な資金

具体的な数字を知っておくと、今からの行動が違ってきます。

将来が変わるチャンスと捉えましょう!

シングルマザーの老後の生活費

シングルマザーの老後の生活費は、およそ14万円です。

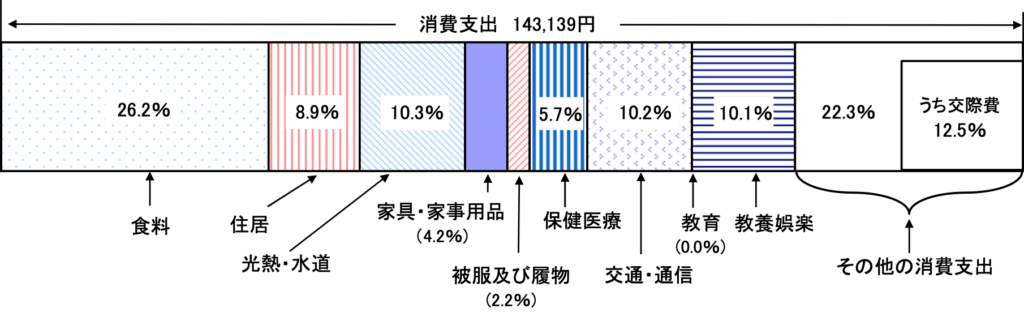

総務省統計局の「家計調査年報(家計収支編)2022年(令和4年)」で、65歳以上の単身無職世帯の生活費が出ています。

消費内訳もあったので項目ごとに金額を出してみました。

65歳以上の単身無職世帯の生活費:14万3,139円/月

消費支出 食費 3万7,502円 住宅 1万2,739円 光熱・水道 1万4,743円 家具・家事用品 6,012円 被服及び履物 3,149円 保健医療 8,159円 交通・通信 1万4,600円 教養娯楽 1万4,457円 交際費 1万7,892円 その他 1万4,028円 消費支出の比率から当サイトが算出

内訳を見て気になるのは、住宅費が少ないことです。

賃貸暮らしであれば、もう+数万はかかります。

逆に、通信、娯楽、交際費は削減できる余地がありそうですね。

老後を迎えるまでに必要な資金

結論、シングルマザーに必要な老後資金は下記の通り。

・平均寿命までの老後資金:1015万円

・100歳までの老後資金:1615万円

かんたんな計算なので見てみましょう。

- 65歳以上の単身無職世帯の生活費

14万3,139円/月 - 女性の平均年金額

10万4,686円/月 - 不足金額 ※上記2つの差額

3万8,453円/月

65歳からは月の不足金額が3万8,453円なのね。

あとは年数で掛け算するだけ。

合計の不足金額は下記の通り。

平均寿命までの不足金額 ※65歳〜87歳

3万8,453円/月×12ヶ月×22年

=1015万1,592円

100歳までの不足金額 ※65歳〜100歳

3万8,453円/月×12ヶ月×35年

=1615万0,260円

病気や想定外の出費を考えると、更に余裕を持っておきたいところです。

不足金額を老後資金として貯められなければ、定年を迎えた65歳以降も働き続ける必要があります。

老後が悲惨になってしまうシングルマザーの特徴

老後資金が足りず、悲惨な老後を迎えてしまうシングルマザーには、共通の特徴があります。

下記3点に当てはまると、老後資金を貯められません。

反面教師として見ていきましょう。

逆の行動をすれば大丈夫!

- 家計を把握していない

- お金を運用していない

- 収入源が1つしかない

家計を把握していない

シングルマザーは家計を把握していないと、老後資金を作れません。

なぜなら、貧困率が高い母子世帯は、固定費を見直さないと、貯金や運用に回すお金を捻出できないからです。

老後資金は、なんとなくで貯まる金額ではありません。

しっかりとした家計管理が、幸せな老後への第一歩になります。

漠然とお金を使わないことが大事です。

収入源が1つしかない

収入源が1つしかないシングルマザーも、老後が厳しくなります。

パート勤務では、今後も給料が大きく上がることはありません。

正社員であっても、平均年収以上を稼でいるシングルマザーは一握りなのが現状です。

ただし、副業をすれば、貯金や運用を始める余裕が生まれます。

厚生労働省では、副業・兼業に関して、環境整備を行っているとのことです

※:厚生労働省

お金を運用していない

一番の問題は、お金を運用してないことです。

なぜなら、固定費見直しや副業で作った貯金だけでは、老後の不足分を補えないからです。

・仮に毎月2万円を30年貯金したら

2万円×12ヶ月×30年=720万円

・(再掲)100歳までの不足金額は

1615万円 ※65歳〜100歳

・100歳まで生きたとしたら

540万円−1615万円=-895万円

見ての通り、貯金だけでは大きな赤字になります。

金融庁のHPにも詳細公開されています。

※:金融庁

資産運用なんて考えてもみなかったわ。

今気付いて良かったよ。

資産運用は、1日でも早い方が有利なので、すぐに始めることが重要だね。

シングルマザーが悲惨な老後を回避するための心構え

ここまでいろいろと厳しい数字をお伝えしてきたのは、あなたにマインド(心構え)を変えてほしいからです。

今ここでマインドを変えれば、悲惨な老後を回避できる可能性がグッと高まります。

大事なことは下記3つ。

- 今すぐ行動する

- できることは何でもやってみる

- プロの力も活用する

やることはいろいろあるけど、結局はマインドが一番大事なんです。

今ここで変われば、幸せな老後は半分達成できたも同然です。

今すぐ行動する

悲惨な老後を回避するためには、今すぐの行動が必要です。

老後に向けた資産運用は、1日でも早いほうが効果が大きい。

言い方を変えれば、1日過ぎるごとに損をします。

特に、貯金だけでは老後資金が足りないシングルマザーは、「資産運用を早く始められるかどうか」にかかっています。

これを機に、「今すぐ行動」のマインドに切り替えてください。

あなたの一番若い日は今日です。

今日の行動を後から振り返って、自分自身に感謝する日が必ず来ます。

できることは何でもやってみる

収入や節約につながることは、何でもやってみるマインドを持ってください。

投資に回すお金を、「早く」「なるべく多く」作る。

月に数千円を捻出できただけでも、将来は大きく変わってきます。

後述しますが、固定費の見直し、副業、お金のプロへの相談など、できることは8つあります。

今日からどんどんやってみてください。

後回し癖とは決別しましょう!

プロの力も活用する

老後資金を作るには、勉強も大切ですが、お金のプロの力も借りましょう。

仕事と子育てで忙しいシングルマザーは、お金の勉強に時間がかかり過ぎて、運用のスタートが遅れる。

繰り返しになりますが、資産運用は1日でも早い方が有利です。

また、独学だと間違った運用をして後悔する可能性もあります。

プロに相談すれば、道を踏み外さず早いスタートを切れます。

しかも無料なので安心です。

悲惨な老後を回避するためにシングルマザーが今すぐやるべきこと8選

ここからは、シングルマザーが悲惨な老後を迎えないために、今すぐやるべきことを解説していきます。

特に、資産運用・副業・固定費の見直しの3つは絶対に外せません。

今すぐ実践すれば、「何の不安もなく子供や孫と過ごせる幸せな老後」を迎えられる可能性が高くなります。

後回しにしてはいけません。

1日遅れるごとに「悲惨な老後」に近づいてしまいます。

明るい老後のためにすぐに行動しなきゃ!

- 母子家庭の手当てや助成金を再確認する

- 将来もらえる年金額を確認する

- 隙間時間でできる副業を始める

- ポイ活を始める

- 正社員の道も探してみる

- 固定費を見直す

- 新NISAで資産運用を始める

- お金のプロに相談する

母子家庭の手当てや助成金を再確認する

まずは、シングルマザーが受けられる手当や助成金に、漏れがないかチェックしましょう。

受給対象なのに受け取れていなかったとしたら、大きな損失になります。

気になるものがあれば、各自治体に問い合わせてみてください。

公的なものは、遠慮せず全て活用すべきです。

| 各種手当、助成金 | 対象 |

|---|---|

| 児童扶養手当 | ひとり親世帯 ※子供が高校生まで |

| 児童育成手当 (東京都のみ) | ひとり親世帯 ※子供が高校生まで |

| 児童手当 | 児童養育者 ※子供が中学生まで |

| 特別児童扶養手当 | 障害を有する 児童の養育者 ※児童が20歳未満 |

| ひとり親家庭医療費助成 | ひとり親世帯 ※子供が高校生まで |

| 子ども医療費助成 | 自治体ごとに 対象確認 |

| 住宅手当 | 自治体ごとに 対象確認 |

| 電車・バスの割引 | 自治体ごとに 対象確認 |

| 水道料金の減免 | 自治体ごとに 対象確認 |

もらえる年金額を確認する

自分が将来もらえる年金額も確認しておきましょう。

65歳以上の単身無職世帯の生活費「14万3,139円/月」より低ければ、資産運用や副業で穴埋めする必要があります。

僕の相談者のシンママ達は、ほとんどがマイナスでした。

現実をしっかり見ることが、老後資金作りの第一歩です。

毎年誕生月にはがきで届く

ネット上で将来もらえる年金見込額を試算できる- 年金事務所・年金相談センターに問い合わせる

各地域で担当者から直接聞ける

平日(月曜~金曜)

午前8時30分〜午後5時15分まで

隙間時間でできる副業を始める

シングルマザーが収入をかんたんに増やすには、副業がおすすめです。

なぜなら、本業や子育ての隙間時間を使って稼げるからです。

最近は、在宅で好きな時間にできる仕事が出てきています。

始めさえすれば、月に数万円は誰でも稼げる内容も多いですよ。

下記は、僕の周りのシンママがやっている副業の一例です。

在宅コールセンターは皆さん結構稼げてますね。

在宅でできるコールセンター

在宅ワークの中で国内最高峰の報酬

美容やエステのモニター

キレイになりながら稼げる

在宅でできるモニター

簡単なものから、高額報酬と多数の案件

在宅なら気軽にできそうね!

ポイ活を始める

ポイ活はやらないと損します。

隙間時間にアンケート答えるだけで、現金やAmazonギフト券が手に入るからです。

最もかんたんな副業とも言えるので、下記3つは登録しておきましょう。

3つ併用して、1日数千円稼ぐシンママもいますよ。

スマホでできるのね。

ちょっとした時間に稼げそう!

正社員の道も探してみる

今の仕事がパートや派遣であれば、正社員の仕事も探してみましょう。

正社員であれば安定して高い収入を得られるので、将来の不安が大幅に減ります。

デメリットもありますが、子供がある程度大きいなら受け入れやすいはずです。

| 正社員のメリット | 正社員のデメリット |

|---|---|

| ・給料が高い ・収入が安定する ・ボーナスがある ・福利厚生が充実 ・ローンに通りやすい ・雇用期間が無期限 | ・転勤の可能性がある ・残業の可能性がある ・勤務の自由度が低い ・責任が大きくなる |

正社員を目指すなら、転職エージェントが圧倒的に近道。

転職エージェントは、今のあなたに正社員としてどんな転職先があるのかを、無料相談してくれます。

自分の市場価値を把握するだけでもOKなので、登録してカウンセリングを受けてみましょう。

相談したからといって、「必ず転職しなければいけない」なんてことはないので安心してください。

今より条件の良い職場があったら挑戦すればいいだけです。

- リクルートエージェント

リクルートが運営する最大手

迷ったらココで間違いなし - type女性の転職エージェント

女性の転職に強い

女性の転職実績年間1000名以上

時短正社員を探すワーママ向け

一都三県が対象(東京・神奈川・千葉・埼玉)

自分を正社員として受け入れてくれる会社があるのか興味ある!

無料相談するだけでもいいなら、カウンセリング受けてみよう。

固定費を見直す

家計管理は、固定費の見直しから始めてください。

なぜなら、一度見直してしまえば、削減効果が続きやすいからです。

固定費を収入の45%以内に収められれば、貯金や投資の余裕が生まれます。

最初は面倒かもしれませんが、見直すことで固定費を大きく削減できるかもしれません。

削減効果の高いものから見直していくと効率的です。

ただし、保険と住宅ローンはプロ(ファイナンシャルプランナー)へ相談しましょう。

| 固定費 | 見直し方法 | 削減効果 |

|---|---|---|

| 保険 | 各種保険の切り替え・解約 効果大だがプロへ相談が安全 | 大 |

| 住居費 | 公営住宅に住む 各自治体に条件確認 住宅ローンの借り換え 効果大だがプロへ相談が安全 | 大 |

| スマホ | 格安スマホに乗り換え docomo運営のahamoが安くて王道 | 中 |

| インターネット回線 | 料金の安い他社に乗り換え 家電量販店で相談できる | 中 |

| 電気 | 電力自由化で乗り換え可 大手電力会社より最大25%安いしろくま電力がお得 | 中 |

| ガス | ガス自由化で乗り換え可 | 中 |

| サブスク | 必要最小限に抑える 自分で整理する | 中 |

| 車維持費 | 生活の足なら削減しにくい | 小 |

| 教育費 | 削減しにくい | 小 |

これだけやれば、家計が一気に楽になりそうね!

新NISAで資産運用を始める

副業や固定費の見直しで生まれた余裕で、新NISAを始める人も多いです。

株や投資信託で得られた利益が、無期限で非課税になる制度

※ 本来であれば利益に対し20.315%の税金がかかります

新NISAでの資産運用については、金融庁のHPにも詳細公開されています。

※:金融庁

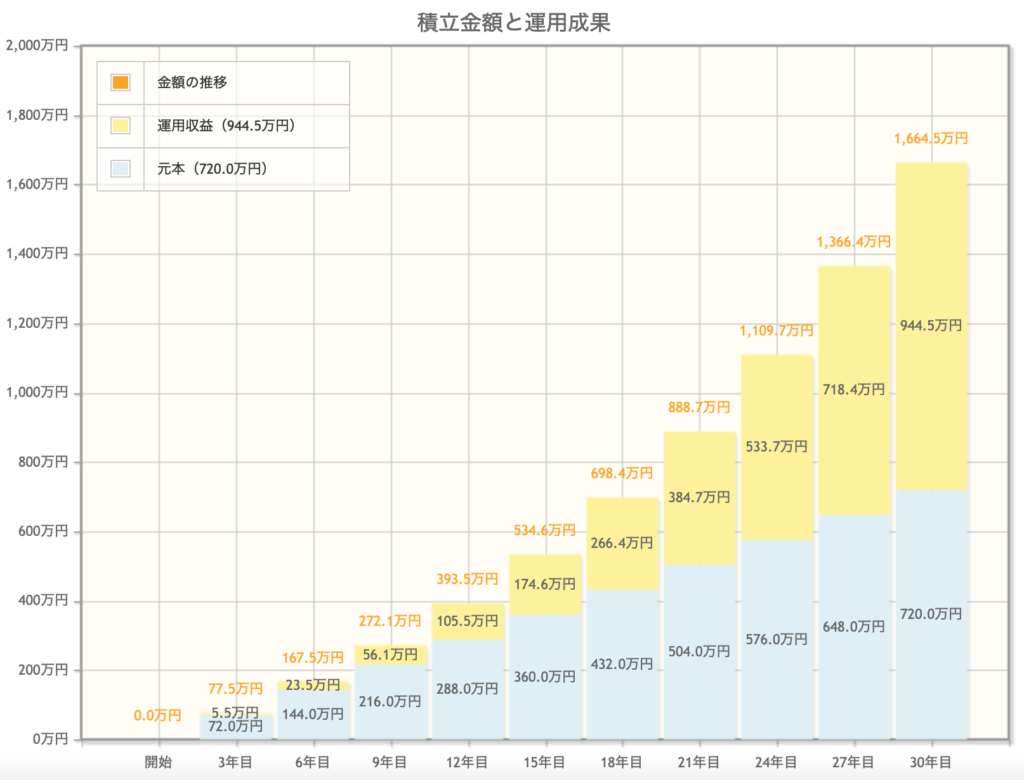

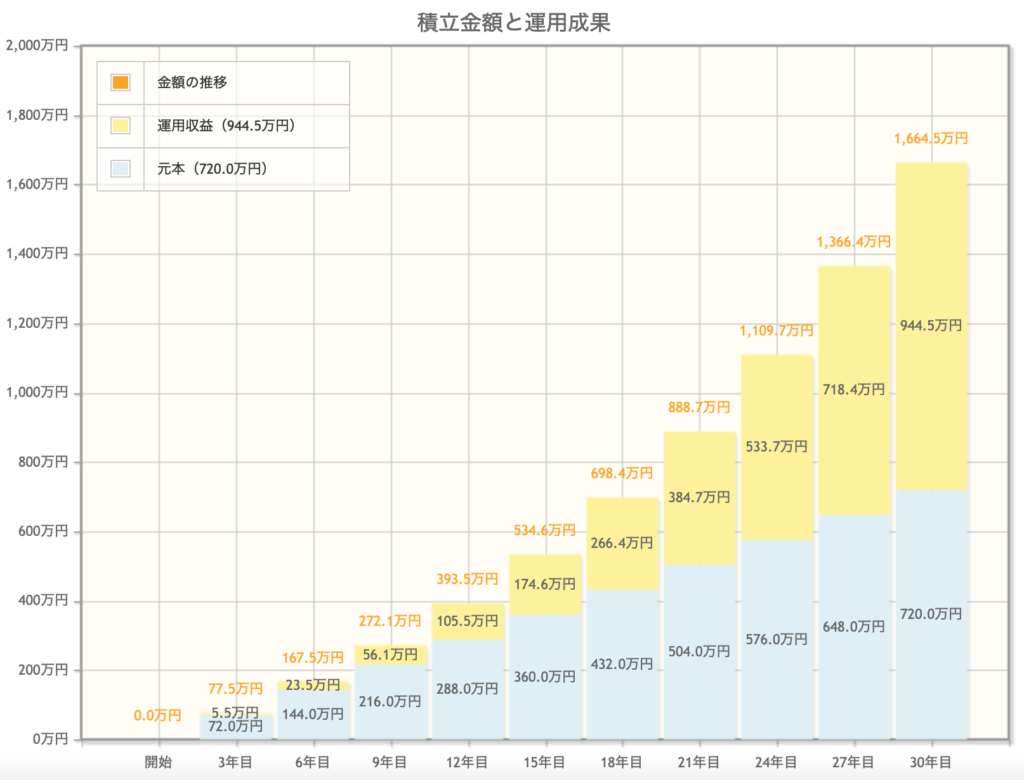

仮に、月に2万円を捻出できたとして、貯金ではなく運用に回したらどうなるでしょうか?

資産が増えるイメージを掴むために、金融庁のシュミレーションを見てみましょう。

月々2万円、年利5%で30年運用した時の資産は1664万円になります。

貯金したままだと720万円です。

すごい!

944万円も増えてる!

やるかやらないかで老後に大きな差が出るんだ

お金のプロに相談する

ここまで読んでくれたあなたは、早速いろいろ行動したいと感じてると思います。

ただ、下記3つに関しては、プロ(ファイナンシャルプランナー)の力を借りましょう。

一番の理由は、忙しいシングルマザーにとっては、プロに相談した方が早くて安全だからです。

- 保険の見直し

- 住宅ローン借り換え

資産運用は老後資金作りの要なので、相談必須です。

早く資産運用をしたいけど、まだよくわからないからプロに相談した方が良さそうね

独学で後悔もしたくないし

| シンママにおすすめのお金のプロ | |

|---|---|

| 保険チャンネル | 大手リクルートが運営 〈相談費用〉無料 〈相談できること〉 ・保険の見直し ・家計の見直し ・資産運用の方法 ・老後資金の作り方 ・教育費・子育て費用 |

| 子育て世代に強い 〈相談費用〉無料 〈相談できること〉 ・保険の見直し ・家計の相談 ・教育資金 ・老後資金 ・住宅ローン | |

| 資産運用・貯蓄に特化 〈相談費用〉無料 〈相談できること〉 ・将来もらえる年金額 ・老後資金の不足額と準備 ・利率の良い貯蓄方法 ・新NISAの活用方法 | |

とても大事なことなので、プロの力を借りるべき理由を、次でもう少し深堀りしますね。

シングルマザーのお金対策はプロに相談すべき理由

シングルマザーの老後資金作りには、プロの力を借りるべき理由が5つあります。

重要なことなので、一つずつ解説します。

- 仕事と子育てに忙しくてお金の勉強に時間がかかりすぎる

- お金の対策が遅れるほど悲惨な老後が現実になる

- 独学でお金の勉強をすると間違った方向にいく可能性がある

- 老後の不安から解放される

- 無料で相談できる

仕事と子育てに忙しくてお金の勉強に時間がかかりすぎる

1つ目の理由は、シングルマザーはお金の勉強に時間がかかりすぎてしまうからです。

シングルマザーは仕事と子育てのワンオペで忙しく、勉強できる時間に限りがあります。

資産運用の知識は、短期間でマスターできるものでありません。

勉強している間に資産を増やす機会を失います。

お金のプロであるファイナンシャルプランナーに相談しつつ、自分でも勉強するのが一番効率的です。

お金の対策が遅れるほど悲惨な老後が現実になる

2つ目の理由は、お金の対策が遅れるほど、「65歳を過ぎても働き続ける老後」が近づいてしまうからです。

資産運用は1日でも早い方が有利、言い換えれば、1日遅れるごとに損をしています。

今すぐ始める人と、躊躇してる人とでは、老後の資産に大きな差ができるのです。

資産運用の複利の力を侮ってはいけません。

繰り返しになりますが、今すぐ行動できるかにかかってます。

資産運用を早く安全に始めるには、ファイナンシャルプランナーへの相談が確実。

独学でお金の勉強をすると間違った方向にいく可能性がある

3つ目の理由は、独学でお金の勉強をすると、間違った知識を入れてしまう可能性があるからです。

老後のための資産運用に、失敗は許されません。

間違いに気づいて後悔しても、貴重な運用時間は取り戻せないのです。

安全に運用するためには、素直にプロの力を借りるのが一番。

ファイナンシャルプランナーに相談すれば、道を踏み外すことはありません。

老後の不安から解放される

4つ目の理由は、ファイナンシャルプランナーへ相談をすると、老後の不安から解放されるからです。

相談後は自分に必要な老後資金と、とるべき行動がハッキリします。

もう、漠然とした老後の不安に怯える必要はありません。

提案してもらったライフプランニングに沿って行動すればいいのです。

人はわからないもの、未知のものが怖いんです。

ハッキリ未来を見通せれば、不安は消えます。

無料で相談できる

最後の理由は、おすすめ3社を使えば、ファイナンシャルプランナーへの相談は無料だからです。

しかも何度相談しても無料という凄さ。

本来ファイナンシャルプランナーへの相談は、1時間あたり1万円前後かかります。※

※:日本FP協会調査

いかにお得であるかが分かりますよね。

幸せな老後を迎えるためにも、活用しない手はありません!

シングルマザーにおすすめのお金のプロ(ファイナンシャルプランナー)

ここで改めて、シングルマザーにおすすめのお金のプロを紹介します。

下記3つは、僕の相談者達も使ってる窓口です。

いずれもファイナンシャルプランナーの質が高いので、安心して相談できます。

保険チャンネル|リクルートが運営

| 運営会社 | 株式会社リクルート |

| 取扱保険会社数 | 27社 |

| 相談員 | ファイナンシャルプランナー リクルートが厳選 |

| 対応エリア | 全国 |

| 相談場所 | オンライン・自宅・カフェ |

| 相談料 | 何度でも無料 |

| 相談できること | 家計 保険 教育資金 老後資金 資産運用 貯金 住宅ローン ライフプランニング |

| プレゼント キャンペーン | あり |

| ホームページ | 公式サイトはこちら |

- 相談員の性別や年代を選べる

※合わなければ変更も可能 - 何度でも無料で相談可能

- 無料セミナーが開催されている

保険・NISA・お金の基本・貯蓄・投資など様々 - 無理な勧誘やしつこい営業はなし

プレゼントキャンペーン詳細

保険チャンネルは、大手リクルートが運営する、ファイナンシャルプランナーへの無料相談サービスです。

「保険の見直し」「家計」「老後資金」「教育費・子育て費用」など、お金に関する様々な相談が可能。

相談員の性別や年代を選べるので、自分にとって話しやすいタイプが担当になってくれます。

また、相談は何度でも無料なので、じっくりと将来の計画を立てられますよ。

ほけんのぜんぶ|子育て世代に強い

「信頼度」No.1

「安心して相談出来ると思う」No.1

「子育て世代のママ・パパにおすすめしたい」No.1

※実施委託先:日本コンシューマーリサーチ

調査期間:2022年1月11日~1月13日

調査概要:保険相談サービスを扱う10社を対象としたブランド名イメージ調査

調査方法:インターネット調査

調査対象:子育て世代の方 551名

| 運営会社 | 株式会社ほけんのぜんぶ |

| 取扱保険会社数 | 40社※2023年2月時点 |

| 相談員 | ファイナンシャルプランナー 350名※2023年2月時点 FP資格取得率100% |

| 対応エリア | 全国 |

| 相談場所 | オンライン・自宅・カフェ等 |

| 相談料 | 何度でも無料 |

| 相談できること | 家計 保険 教育資金 老後資金 資産運用 住宅ローン ライフプランニング |

| プレゼント キャンペーン | あり |

| ホームページ | 公式サイトはこちら |

- 子育て世代に選ばれている

「信頼度」No.1

「安心して相談出来ると思う」No.1

「子育て世代のママ・パパにおすすめしたい」No.1

※実施委託先:日本コンシューマーリサーチ

調査期間:2022年1月11日~1月13日

調査概要:保険相談サービスを扱う10社を対象としたブランド名イメージ調査

調査方法:インターネット調査

調査対象:子育て世代の方 551名 - 40社以上の取扱保険会社

※2023年2月時点 - 相談員のFP資格取得率100%

※2023年2月時点 - 何度でも無料で相談可能

- 強引な勧誘は一切ナシ

プレゼントキャンペーン詳細

ほけんのぜんぶは、保険から老後資金や資産運用まで、あらゆる相談ができるお金のプロです。

相談員は350名在籍し、全員がファイナンシャルプランナーの資格を持っているのが強み。

また、取り扱っている保険会社は40社以上もあるので、その人に合ったきめ細かい提案ができます!

子育て世代からの満足度が高いので、シングルマザーにもおすすめの相談窓口ですね。

もちろん、相談は何度でも無料!

ガーデン|貯蓄、資産運用に特化

| 運営会社 | 株式会社Global8 |

| 取扱保険会社数 | 20社以上 |

| 相談員 | ファイナンシャルプランナー 知識・経験・人柄で厳選 |

| 対応エリア | 全国 |

| 相談場所 | オンライン・自宅・カフェ等 |

| 相談料 | 何度でも無料 |

| 相談できること | 貯金 年金 資産運用 NISA活用 老後資金 ライフプランニング |

| プレゼント キャンペーン | あり |

| ホームページ | 公式サイトはこちら |

将来もらえる年金額の確認

不足額を補填する資産運用方法の提案

家計の見直し、支出を減らす提案- 知識・経験だけでなく「人柄」も重視した相談員

- 日経WOMANのお金の特集に掲載

- 強引な勧誘なし

プレゼントキャンペーン詳細

ガーデンは、貯蓄や資産運用など、お金を増やすことに特化した相談を無料で行っています。

老後の不足額を試算したあと、補填する資産運用を提示してくれるので、老後が不安なシングルマザーにはピッタリな内容です!

相談員は、知識や経験だけでなく、人柄も重視して選ばれているのが特徴。

キャンペーン特典でもらえる本で、お金の勉強もできますよ。

1人で老後を迎えないためにシングルマザーが検討すべきこと

最後にもう1つだけ、提案をさせてください。

それは、老後資金作りと並行して、再婚やパートナーを検討することです。

なぜなら、再婚すると一気に経済的余裕が生まれるからです。

また、独身の場合でもパートナーがいる方が、老後が寂しくならず楽しく過ごせます。

- 経済的に安定する

- 精神的にも体力的にも支え合える

- 老後が寂しくない

下記は、シングルマザーでも不利にならないマッチングアプリです。

実際に僕の相談者たちが、再婚や彼氏作りに成功しているので試しに使ってみてください。

女性は完全無料なので、気長に気楽に探すのがおすすめです。

いい男性と出会えたらラッキーくらいで。

| アプリ | 特長 |

|---|---|

マリッシュ | シンママが不利にならない 〈月額料金〉 男性:3,400円 女性:0円 〈特徴〉 ・シンママ婚活・恋活に強い ・シンママOKの男性会員が多い ・シンママ優遇特典あり ・男性にシンママOK判別マーク ・シンママ関連のグループでシンママOK男性を探せる |

シンシアリーユアーズ | 友達からのゆるやか恋活 〈月額料金〉 男性:月額3,980円 女性:月額0円 〈特徴〉 ・まずは友達からなので気楽 ・ゆっくり焦らず関係を築ける ・異性の友達、食事友が作れる ・基本友達作りなのでシンママが不利にならない ・バツイチやシンパパなど同じ境遇の人とも話せる |

まとめ|シングルマザーが悲惨な老後を迎えないために大切なこと

シングルマザーが悲惨な老後を迎えないために一番重要なのは、「資産運用をすぐに始めること」です。

そのためには、お金のプロであるファイナンシャルプランナーへの相談が不可欠。

「早く安全」に運用をスタートして、老後の不安を消し去りましょう。

今動けば、経済的な心配がなく、子供や孫との生活を心から楽しめる老後に近づけます。

まずは、お金のプロへの相談してください。

明るい未来を思い描けるはずです。